Principales novedades orden de cotización a la Seguridad Social 2024

Con la situación de prórroga presupuestaria, resulta de aplicación el artículo 122 de la Ley 31/2022 de Presupuestos Generales del Estado para el año 2023, que estableció las bases y tipos de cotización a la Seguridad Social, desempleo, protección por cese de actividad, FOGASA y formación profesional para el ejercicio 2023 y que se prorrogan durante el año 2024.

Por otro lado, el Real Decreto-ley 8/2023 establece con carácter transitorio, las disposiciones precisas que permiten articular esta orden de cotización en tanto se apruebe la Ley de Presupuestos Generales del Estado para 2024.

En desarrollo de estas normas, la Orden PJC/51/2024, publicada en el BOE del 30 de enero de 2024, desarrolla las normas de cotización a la Seguridad Social, desempleo, protección por cese de actividad, Fondo de Garantía Salarial y formación profesional para el ejercicio 2024, con efectos desde el día 1 de enero de 2024, destacando lo siguiente:

Para el ejercicio 2024, y hasta la aprobación de la correspondiente Ley de Presupuestos Generales del Estado, las BASES MÍNIMAS de cotización, de los grupos de cotización de los regímenes que las tengan establecidas, se incrementarán de forma automática en el mismo porcentaje que lo haga el SMI incrementado en un sexto. A día de hoy (1 de febrero) todavía no se ha aprobado ni publicado el Real Decreto que fija el incremento del SMI para el año 2024. Por este motivo, la orden mantiene provisionalmente la cuantía de las bases mínimas de 2023.

Las bases máximas de cada categoría profesional y el tope máximo de las bases de cotización se han incrementado un 5% (el porcentaje previsto para la revalorización de pensiones del 3,8%, sumado al establecido en la disposición transitoria trigésima octava del texto refundido de la Ley General de la Seguridad Social del 1,2%).

La cotización correspondiente al Mecanismo de Equidad Intergeneracional (mei) será de 0,70 puntos porcentuales.

A continuación, destacamos las principales novedades en las cuantías:

Régimen General de la Seguridad Social (RGSS).

La base máxima de cotización por contingencias comunes se incrementa un 5%, quedando establecida en 4.720,50 €/mensuales para los grupos de cotización 1 a 7, y para los grupos 8 a 11 en 157,35 €/día.

Se mantienen los tipos de cotización existentes, así como los tipos de la cotización adicional por horas extraordinarias.

Para el MEI, se aplicará el 0,70 % sobre la base de cotización por contingencias comunes (0,58 % a cargo de la empresa y el 0,12 % a cargo del trabajador). También aplicable a los artistas y a los profesionales taurinos.

Sistema Especial Trabajadores por Cuenta Ajena Agrarios, establecido en el RGSS:

Las bases máximas por contingencias tanto comunes como profesionales durante los períodos de actividad se incrementan un 5%: 4.720,50 €/mensuales y 205,24 €/día.

El tipo de cotización por contingencias comunes, aplicable durante los períodos de actividad a los trabajadores encuadrados en los grupos de cotización 2 a 11, es de 25,42 %, siendo el 20,72 % a cargo de la empresa y el 4,70 % a cargo del trabajador.

Para el MEI, durante los períodos de actividad se aplicará el tipo del 0,70 % sobre la base de cotización por contingencias comunes (0,58 % a cargo del empleador y el 0,12 % del trabajador), y durante los períodos de inactividad el 0,70 % será a cargo del trabajador.

En cuanto a las reducciones en las aportaciones empresariales a la cotización a este sistema especial durante los períodos de actividad con prestación de servicios, la cuota empresarial resultante no podrá ser inferior a 148,25 € mensuales o 6,74 euros por jornada real trabajada.

Cotización Sistema Especial para Empleados de Hogar establecido en el RGSS:

En tanto se aprueba la Ley de Presupuestos Generales del Estado del presente año, desde el 1 de enero de 2024, los tramos de retribución y las bases de cotización por contingencias comunes del Sistema Especial para Empleados de Hogar serán las del ejercicio 2023, al haberse suspendido por el RD-ley 8/2023 la aplicación de lo dispuesto en el apartado 1.a).4.º de la disposición transitoria decimosexta del texto refundido de la Ley General de la Seguridad Social.

El tipo de cotización por contingencias comunes se mantiene en el 28,30 %, siendo el 23,60 % a cargo del empleador y el 4,70 % a cargo del empleado.

Para el MEI, durante los períodos de actividad se aplicará el tipo del 0,70 % sobre la base de cotización por contingencias comunes (0,58 % a cargo del empleador y el 0,12 % del trabajador).

Régimen Especial Seguridad Social trabajadores por cuenta propia o autónomos (RETA).

El tipo de cotización para las contingencias comunes se mantiene en el 28,30 %. Cuando se tenga cubierta la incapacidad temporal en otro régimen de la Seguridad Social, se aplicará una reducción en la cuota que correspondería ingresar de acuerdo con el tipo para contingencias comunes equivalente a multiplicar el coeficiente reductor del 0,055 por dicha cuota.

El tipo de cotización para las contingencias profesionales se mantiene en el 1,30 %, la protección por cese de actividad en el 0,90 %, la formación profesional en el 0,10%, y para el MEI el 0,70 %.

Desde el 1 de enero de 2024, con independencia de los rendimientos netos obtenidos por los trabajadores por cuenta propia o autónomos, la base máxima de cotización será de 4.720,50 euros mensuales, que supone un incremento del 5%.

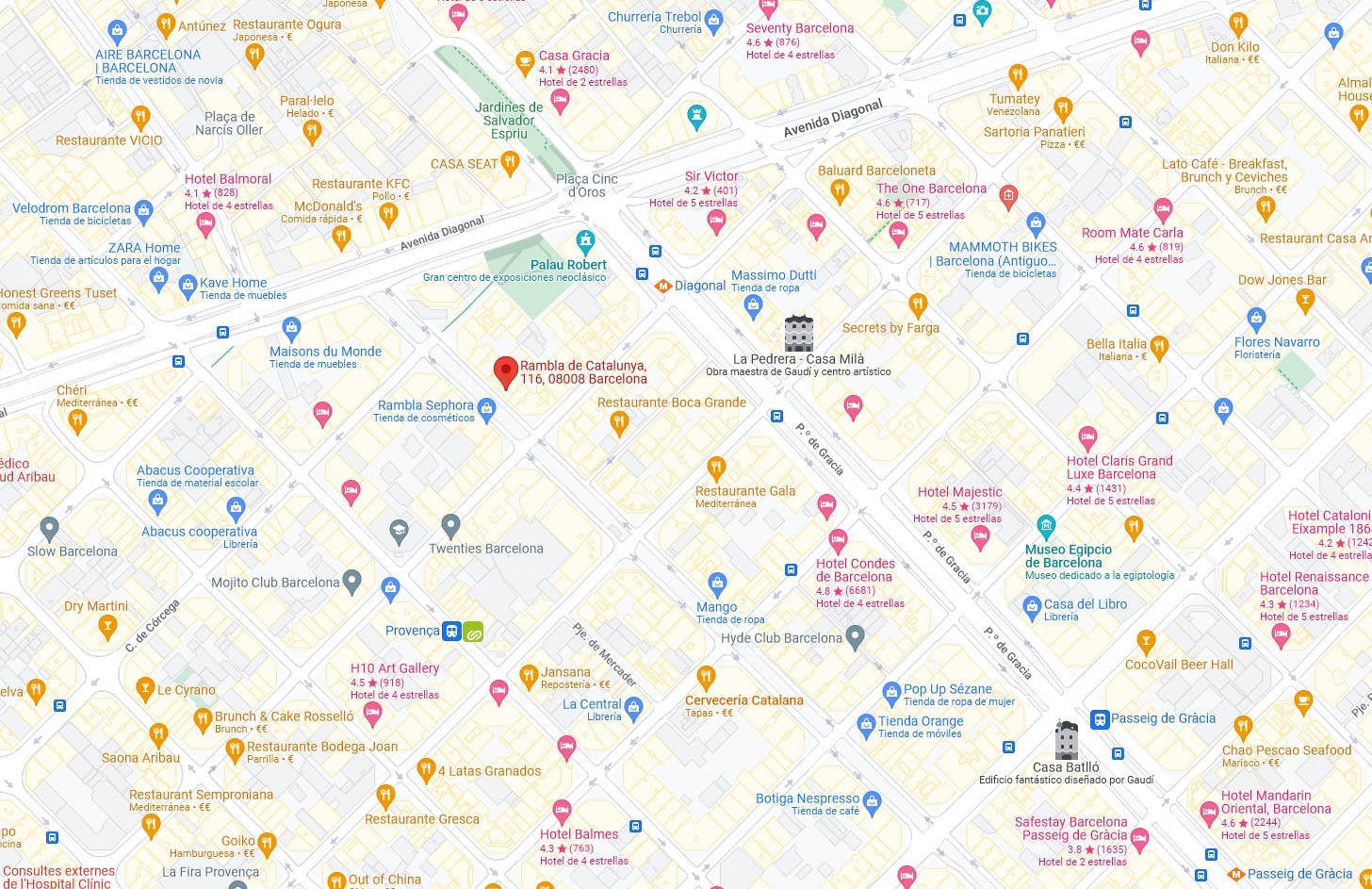

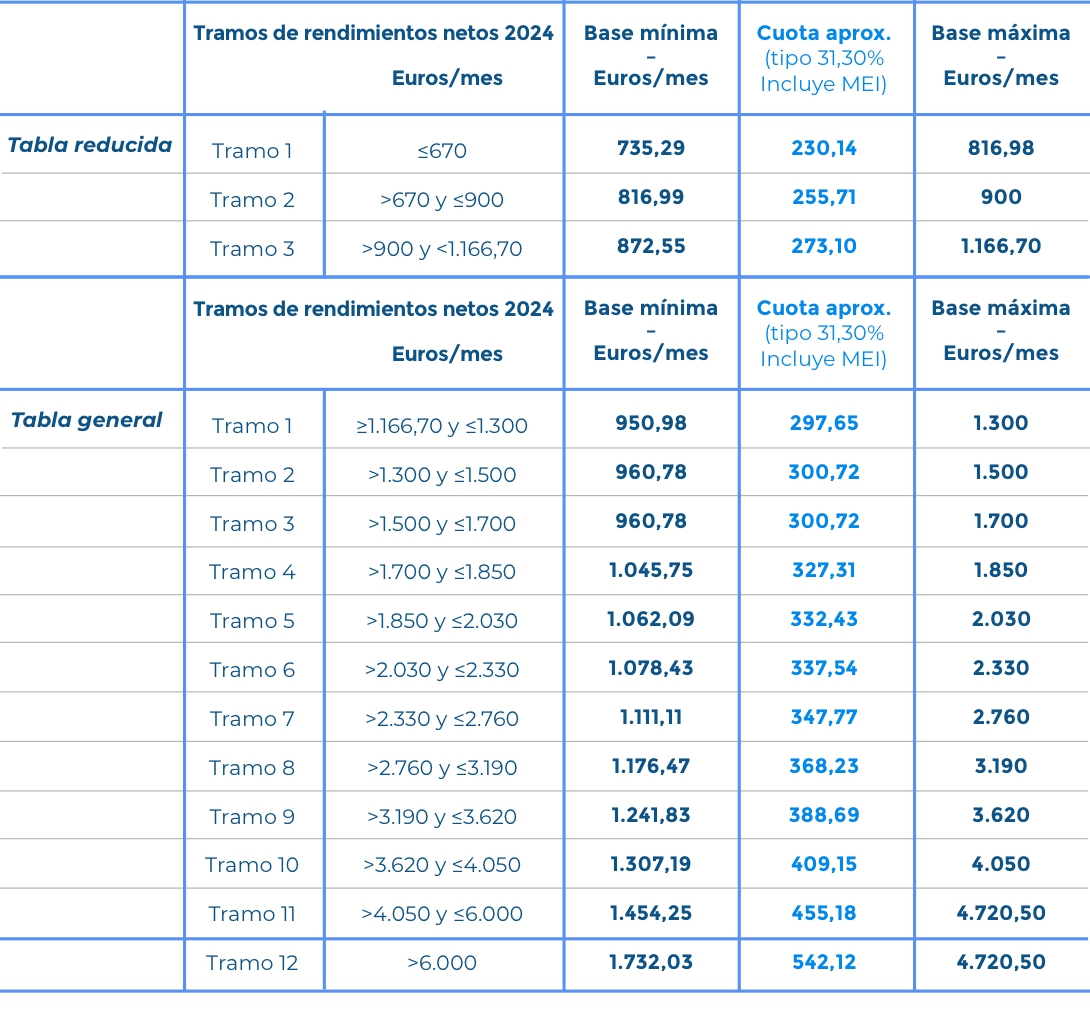

Durante el año 2024, la tabla general y la tabla reducida y las bases máximas y mínimas aplicables a los diferentes tramos de rendimientos netos, serán las siguientes:

No obstante, existen las siguientes particularidades:

La base de cotización de los trabajadores que a 31 de diciembre de 2023 hubiesen solicitado un cambio de su base de cotización con efectos desde el 1 de enero de 2024 será la solicitada siempre que se encuentre en alguno de los tramos de las tablas y cumpla lo establecido en el Real Decreto-ley 13/2022.

La Orden PJC/51/2024 no hace referencia a la posibilidad de incrementar automáticamente la base de cotización en un 8,6% a aquellos trabajadores que hubieran solicitado la actualización automática de su base de cotización, siempre que se encuentren en alguno de los tramos de las tablas y cumplan lo establecido en el Real Decreto-ley 13/2022, que sí contemplaba la Orden de cotización del pasado año.

Los familiares del trabajador autónomo y los autónomos societarios de una sociedad de capital o laboral incluidos en este régimen especial no podrán elegir una base de cotización mensual inferior a 1.000 euros durante el año 2024. Para la aplicación de esta base de cotización mínima bastará con haber figurado 90 días en alta en este régimen especial en cualquiera de estos supuestos.

Las personas trabajadoras autónomas que a 31/12/2022 cotizaran por una base superior a la que les correspondería por sus rendimientos, y no hayan modificado su base durante el 2023, podrán mantener durante el año 2024 dicha base de cotización, o una inferior a esta, aunque sus rendimientos determinen la aplicación de una base de cotización inferior a cualquiera de ellas.

Los trabajadores autónomos dedicados a la venta ambulante (CNAE 4781 Comercio al por menor de productos alimenticios, bebidas y tabaco en puestos de venta y mercadillos; 4782 Comercio al por menor de productos textiles, prendas de vestir y calzado en puestos de venta y mercadillos y 4789 Comercio al por menor de otros productos en puestos de venta y mercadillos) podrán elegir cotizar por una base equivalente a un 77 % de la base mínima del tramo 1 de la tabla reducida (566,17 euros/mes). Está posibilidad será también de aplicación a los socios trabajadores de cooperativas de trabajo asociado dedicadas a la venta ambulante que perciben sus ingresos directamente de los compradores.

Los socios trabajadores de cooperativas de trabajo asociado dedicados a la venta ambulante que hayan quedado incluidos en el RETA en aplicación de lo establecido en el artículo 120.cuatro.8 de la Ley 2/2008 de PGE, tendrán derecho, durante 2024, a una reducción del 50 % de la cuota a ingresar. También tendrán derecho a esa reducción cuando hayan iniciado su actividad y hayan quedado incluidos en el citado régimen especial a partir del 1 de enero de 2009. La reducción se aplicará sobre la cuota que resulte de aplicar sobre la base mínima elegida, el tipo de cotización vigente en el RETA. Esta reducción no será de aplicación si el trabajador autónomo eligiera una base superior a la base mínima.

Los trabajadores autónomos que, en razón de un trabajo por cuenta ajena desarrollado simultáneamente, coticen en régimen de pluriactividad, y lo hagan durante el año 2024, teniendo en cuenta tanto las cotizaciones efectuadas en este régimen especial como las aportaciones empresariales y las correspondientes al trabajador en el régimen de Seguridad Social que corresponda por su actividad por cuenta ajena, tendrán derecho al reintegro del 50 % del exceso en que sus cotizaciones por contingencias comunes superen la cuantía de 16.030,82 euros, con el tope del 50 % de las cuotas ingresadas en este régimen especial en razón de su cotización por las contingencias comunes.

Los trabajadores comprendidos en el RETA y los trabajadores por cuenta propia incluidos en el grupo primero de cotización del REMAR que, en la fecha de surtir efectos las bases de cotización de esta orden (01/01/2024) hubieran optado por las bases máximas permitidas hasta ese momento, podrán elegir, hasta el último día del mes siguiente al de la publicación de esta orden en el BOE (último día de febrero), cualquier base de cotización de las comprendidas entre aquella por la que vinieran cotizando y el límite máximo que les sea de aplicación. La nueva base elegida surtirá efectos desde el 1 de enero de 2024.

Sistema Especial para Trabajadores por Cuenta Propia Agrarios establecido en el RETA

Las bases de cotización son las establecidas con carácter general en el RETA, y los tipos de cotización se mantienen, excepto para el MEI, cuyo tipo se incrementa y queda establecido en el 0,70 % sobre la base de cotización por contingencias comunes a cargo del trabajador por cuenta propia.

Cotización en el año 2024 por la realización de prácticas formativas o prácticas académicas externas incluidas en programas de formación, previstas en el apartado tres de la disposición transitoria novena del Real Decreto-ley 8/2023:

La cotización en el supuesto de prácticas formativas remuneradas previstas en la DA 52 del texto refundido de la Ley General de la Seguridad Social (TRLGSS), se efectuará aplicando las reglas de cotización correspondientes a los contratos formativos en alternancia, a excepción de lo establecido en el ordinal 2.º del apartado 1 de la DA 43 del TRLGSS y con exclusión de las cuotas correspondientes a desempleo, FOGASA y formación profesional.

Esta cotización se aplicará también respecto de las prácticas realizadas al amparo del Real Decreto 1439/2011 y del Real Decreto 1543/2011, por el que se regulan las prácticas no laborales en empresas.

La cotización en el supuesto de prácticas formativas no remuneradas, de conformidad con el apartado 7.a) de la DA 52 del TRLGSS, consistirá en una cuota empresarial, por cada día de prácticas, de 2,54 euros por contingencias comunes excluida la prestación de incapacidad temporal y de 0,31 euros por contingencias profesionales, sin que pueda superarse la cuota máxima mensual por contingencias comunes de 57,87 euros y por contingencias profesionales de 7,03 euros, de los que 3,64 euros corresponden a la contingencia de incapacidad temporal y 3,39 euros a la de incapacidad permanente y muerte y supervivencia.

De la cuota diaria por contingencias profesionales de 0,31 euros, 0,16 euros corresponderán a la contingencia de incapacidad temporal y 0,15 euros a las contingencias de incapacidad permanente y muerte y supervivencia.

En el año 2024, para ambos casos de prácticas, a las cuotas por contingencias comunes les resultará de aplicación la reducción del 95 % establecida en la DA 52 TRLGSS, sin que les sea de aplicación otros beneficios en la cotización distintos a esta reducción.

Las prácticas formativas, tanto en el caso de las remuneradas como no remuneradas, quedan excluidas de la cotización finalista para el MEI.

Ingreso de diferencias de cotización:

Las diferencias de cotización que se hubieran podido producir por la aplicación de esta orden respecto de las cotizaciones practicadas a través del sistema de liquidación directa que desde el 1 de febrero de 2024 se hubieran efectuado podrán ser ingresadas sin recargo hasta el último día del mes siguiente a aquel en el que la TGSS comunique la actualización de las liquidaciones de cuotas afectadas.

Las diferencias de cotización que se hubiesen podido producir por la aplicación de esta orden respecto de las cotizaciones practicadas a través del sistema de liquidación simplificada que desde el 1 de enero de 2024 se hubiesen efectuado serán liquidadas sin recargo alguno, una vez se disponga de los datos, programas y aplicaciones necesarios para su determinación, y se ingresarán mediante el sistema de domiciliación en cuenta.

Las diferencias de cotización que se hubieran podido producir por la aplicación de esta orden respecto de las cotizaciones practicadas a través del sistema de autoliquidación que desde el 1 de enero de 2024 se hubieran efectuado podrán ser ingresadas sin recargo en el plazo que finalizará el último día del segundo mes siguiente (marzo) al de la publicación de esta orden en el BOE.

Si están interesados en ampliar esta información pueden contactar con nuestro despacho.

Documentos relacionados